1、 银行政策和信用卡等级

银行政策:不同的银行在设定信用卡限额时有不同的策略和考虑因素。一些银行可能更倾向于为高质量客户提供更高的信用额度,而另一些银行则可能更注重风险控制,对信用额度有更严格的审批。

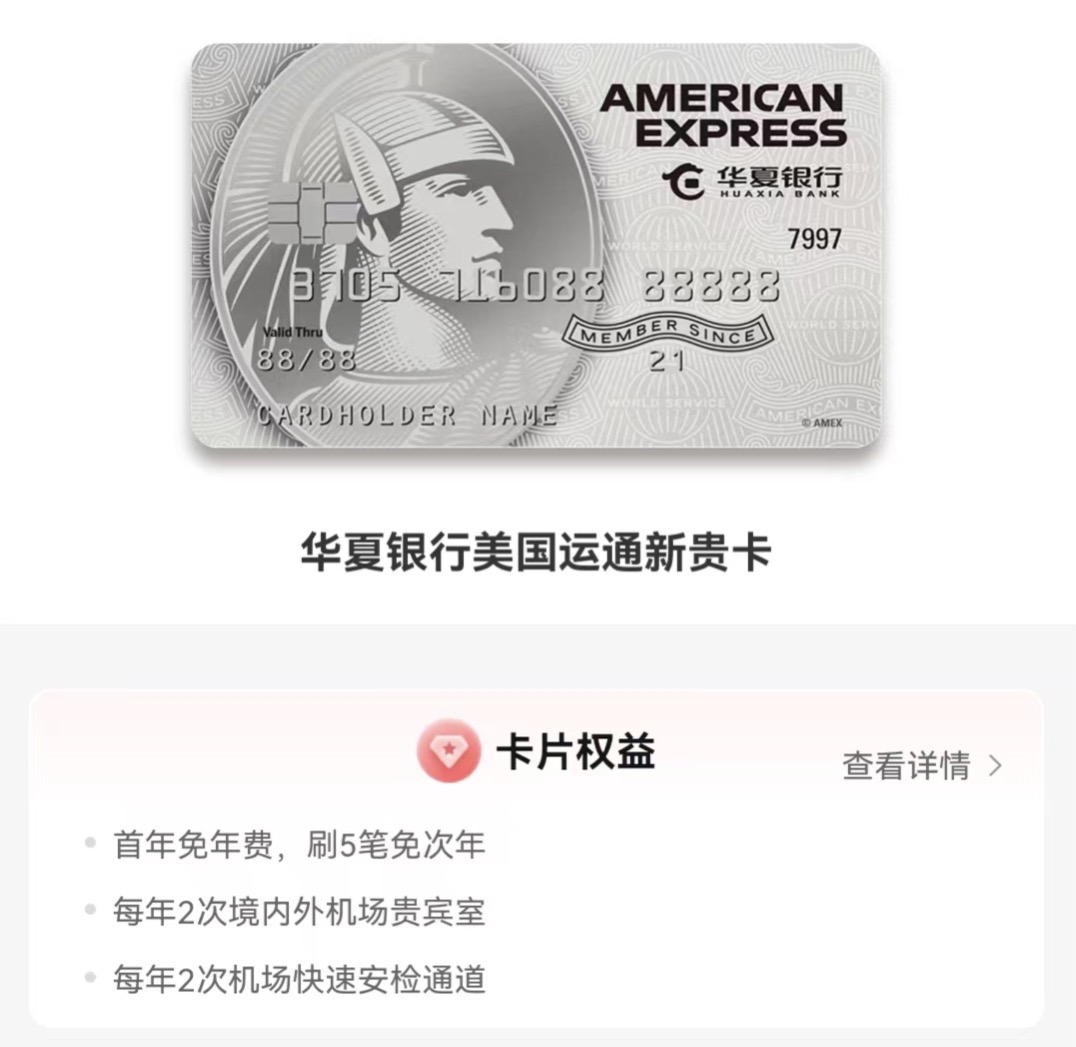

信用卡类型级别:信用卡通常分为普通卡、金卡、白金卡等多个级别。不同级别的信用卡的信用额度存在显著差异。一般来说,普通卡的信用额度相对较低,而金卡和白金卡等高端卡的信用限额相对较高。

2、 申请人的信用状况和收入水平

信用状况:申请人的信用记录是银行批准信用卡额度的重要依据。信用记录良好的申请人更有可能获得更高的信用额度,而信用记录较差的申请人可能面临信用额度较低甚至被拒绝的风险。

收入水平:申请人的收入水平也是银行在批准信用卡限额时考虑的一个重要因素。一般来说,收入水平较高的申请人更有可能获得更高的信用额度,因为这意味着他们有更强的还款能力。

最低信用额度要求:虽然不同银行和卡类型之间没有统一的信用额度设置标准,但通常有最低信用额度的要求。最低金额可能因银行而异,但一般来说,普通卡的最低金额通常在几千元到一万元之间。

最高信用额度:除了最低信用额度要求外,银行还可以对信用卡的最高信用额度施加限制。此限制可能因申请人的信用状况、收入水平和申请的卡级别而异。对于白金卡等高端卡类,其最高限额可能达到数十万甚至数百万元。

4、 如何获得更高的信用额度

提高信用评分:保持良好的信用记录,按时还款,避免逾期和违约行为,可以有效提高个人信用评分,从而增加获得更高信用额度的可能性。

提高收入水平:提高个人收入水平,增强还款能力,也是获得更高信用卡额度的重要途径。

提供额外的财务证明:在申请信用卡时,提供额外的经济证明,如财产证明、车辆证明等,可以进一步证明一个人的还款能力,并有助于获得更高的信用额度。

综上所述,银行信用卡申请对信用额度有要求,这受到银行政策和信用卡等级以及申请人信用状况和收入水平的影响。为了获得更高的信用卡额度,申请人需要努力提高自己的信用评分和收入水平,并尽可能提供额外的财务证明。