1、 申请前准备:资格自检和材料清单

基本条件确认

年龄要求:主卡申请人必须年满18岁(部分银行要求22岁),辅助卡申请人必须至少年满16岁。

信用记录:通过央行信用信息中心官方网站或银行APP查看个人信用报告,确保没有严重逾期(如连续三个月逾期)、坏账或赔偿记录。

收入稳定性:要求提供至少6个月的银行流量(显示“工资”字样)或个人所得税APP收入截图,自由职业者可以提供支付宝/微信收款记录。

材料清单

身份证明:身份证原件和复印件(正面和背面)。

收入证明:

办公室工作人员:加盖公章的就业证明,过去6个月的工资记录。

企业主:营业执照、过去一年的税务记录或银联对账单。

辅助材料(用于提高信用额度):

房产证、机动车驾驶证(资产实力证明)。

住房公积金/社会保障缴款证明(反映工作稳定性)。

学历证书(部分银行为本科生及以上用户提供快速审批渠道)。

在线申请(推荐)

渠道:银行官网、手机银行APP、微信公众号、支付宝/微信合作门户。

优势:

填写信息后,系统将自动进行初步审查,结果最快将在10分钟内公布。

支持“预审批”功能(如招商银行的“移动生活”应用程序,允许用户在申请前查看信用额度)。

工艺流程:

登录频道并选择卡类型(如旅行卡、购物卡)。

填写个人信息(姓名、身份证号码、手机号码)。

上传材料并提交申请。

等待短信通知(通常3-5个工作日)。

离线应用

渠道:银行分行柜台、信用卡中心直销团队。

优势:

工作人员协助填写,以避免信息错误。

适用于申请大额信用卡(如白金卡)。

工艺流程:

与银行客户经理预约,并携带必要的文件进行面对面的会议。

填写纸质申请表并提交材料。

7-15个工作日内收到审批结果。

3、 回顾与制卡:关键流程分析

审核阶段

风险控制模型:银行使用大数据验证收入的真实性、债务比率(总债务/收入≤50%)和行业风险(如可能被拒绝的高风险行业)。

人工审核:对信用额度申请高或信用信息异常的用户进行电话跟进,确认信息的真实性。

审批结果:

通过短信通知信用额度和制卡进度。

拒绝:短信解释原因(如“信用查询太多”),6个月后可以重新申请。

制卡和运输

制卡时间:批准后3-5个工作日完成制卡。

配送方式:默认EMS或挂号信,部分银行支持可选快递(如招商银行的“COD”快递)。

物流查询:通过银行APP或官网上的“进度查询”功能跟踪卡位置。

4、 激活和使用:安全开卡指南

激活方法

在线激活:通过银行APP或官网,输入卡号、身份证号码和验证码完成激活。

离线激活:将您的身份证和卡片带到分行柜台,让工作人员协助激活。

电话激活:拨打银行客服热线,按照语音提示操作(需要设置查询密码和交易密码)。

首次消费建议

小规模测试:首先,在100元以内购物,确认卡状态正常。

绑定支付工具:将信用卡绑定到支付宝、微信或云闪支付,以供日常使用。

注意促销活动,如新账户先刷礼品(如每消费100元返50元)、积分兑换等。

5、 注意:规避风险,高效使用卡片

信息真实性:不要伪造收入或伪造材料,否则您可能会被银行列入黑名单。

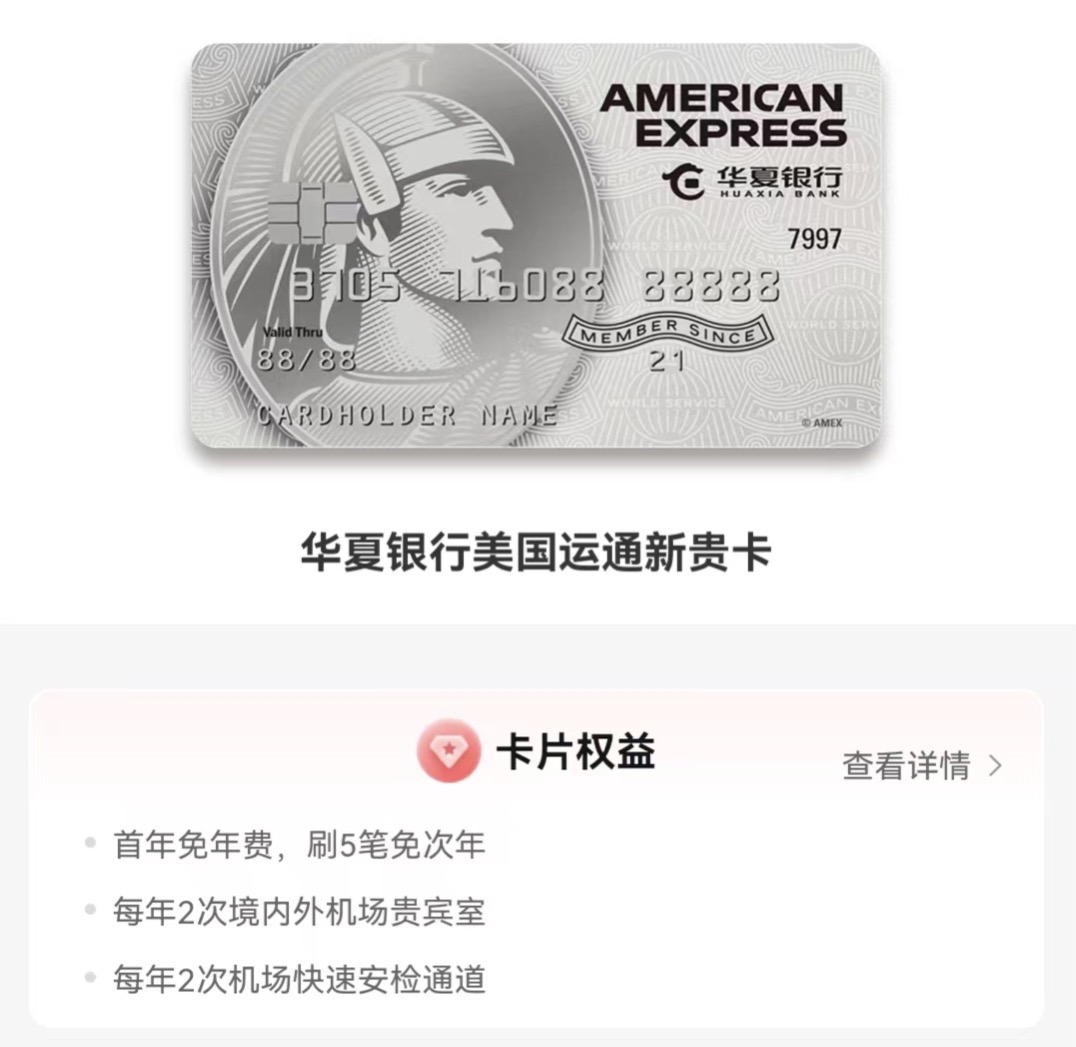

年费政策:申请前确认卡类年费(如普通卡通常第一年免收,第二年三次交易免收),避免因不符合标准而产生费用。

限额管理:初始限额并不代表最终限额,信用评级可以通过持续使用该卡(如每月消费≥30%限额)和及时还款来提高。

安全卡使用:设置交易提醒,防止卡被盗和欺诈;在海外购物前激活“海外锁定”功能。

结论:过程透明,应用合理

银行信用卡的申请流程已经高度标准化,通过正式渠道申请时不需要支付任何费用。建议根据自己的消费习惯选择卡的类型(例如经常出差时选择航空公司联名卡,网上购物影响者选择电子商务联名卡),并优先申请工资代理处或商业银行发行的信用卡,以获得更高的信用额度和批准率。