一、信用优化:打造“干净”的征信报告

银行审批信用卡的核心依据是个人征信记录,良好的信用是下卡的基础。

查询征信报告:

通过央行征信中心官网或银行APP免费获取简版报告,检查是否有逾期、呆账、代偿等不良记录;

重点关注“近2年逾期次数”(建议不超过3次)和“当前负债率”(建议低于50%)。

减少硬查询次数:

避免短期内频繁申请信用卡或贷款(如1个月内申请超过3次),每次查询都会在征信上留下记录,银行可能认为您“资金紧张”;

若已有信用卡,优先申请提额而非新卡。

按时还款:

现有信用卡或贷款需保持100%按时还款,哪怕逾期1天也可能影响审批;

可设置自动还款或日历提醒,避免遗漏。

银行通过收入、资产、居住等信息评估您的还款风险,材料越充分,通过率越高。

基础材料:

身份证:确保在有效期内且与申请表信息一致;

工作证明:加盖公章的在职证明或工牌(自由职业者可提供营业执照或合作合同);

居住证明:房产证/租房合同/水电费账单(需体现居住地址且与申请表一致)。

收入证明:

工资流水:提供近6个月银行代发工资记录(需体现“工资”字样,月均收入建议覆盖信用卡额度的2倍);

资产证明:存款、理财、基金等(如在申请银行有5万元以上存款,可大幅提升下卡率);

社保/公积金:连续缴纳6个月以上(体现工作稳定性)。

三、银行匹配:选择“对的人”办卡

不同银行对客户群体的偏好差异显著,选对银行可事半功倍。

工资代发行:

优先申请工资卡所在银行(如工资通过招商银行发放,申请招行信用卡通过率超90%);

银行对代发工资客户的风险评估更低,且可能给予更高额度。

资产所在行:

若在某银行有存款、理财或房贷,申请该行信用卡更易获批(如持有建行50万理财,可申请“大山白”高端卡);

资产规模越大,银行越愿意发放高端卡(如白金卡、钻石卡)。

目标卡种匹配:

职场新人:申请普卡或金卡(如招行Young卡、交行Y-POWER卡);

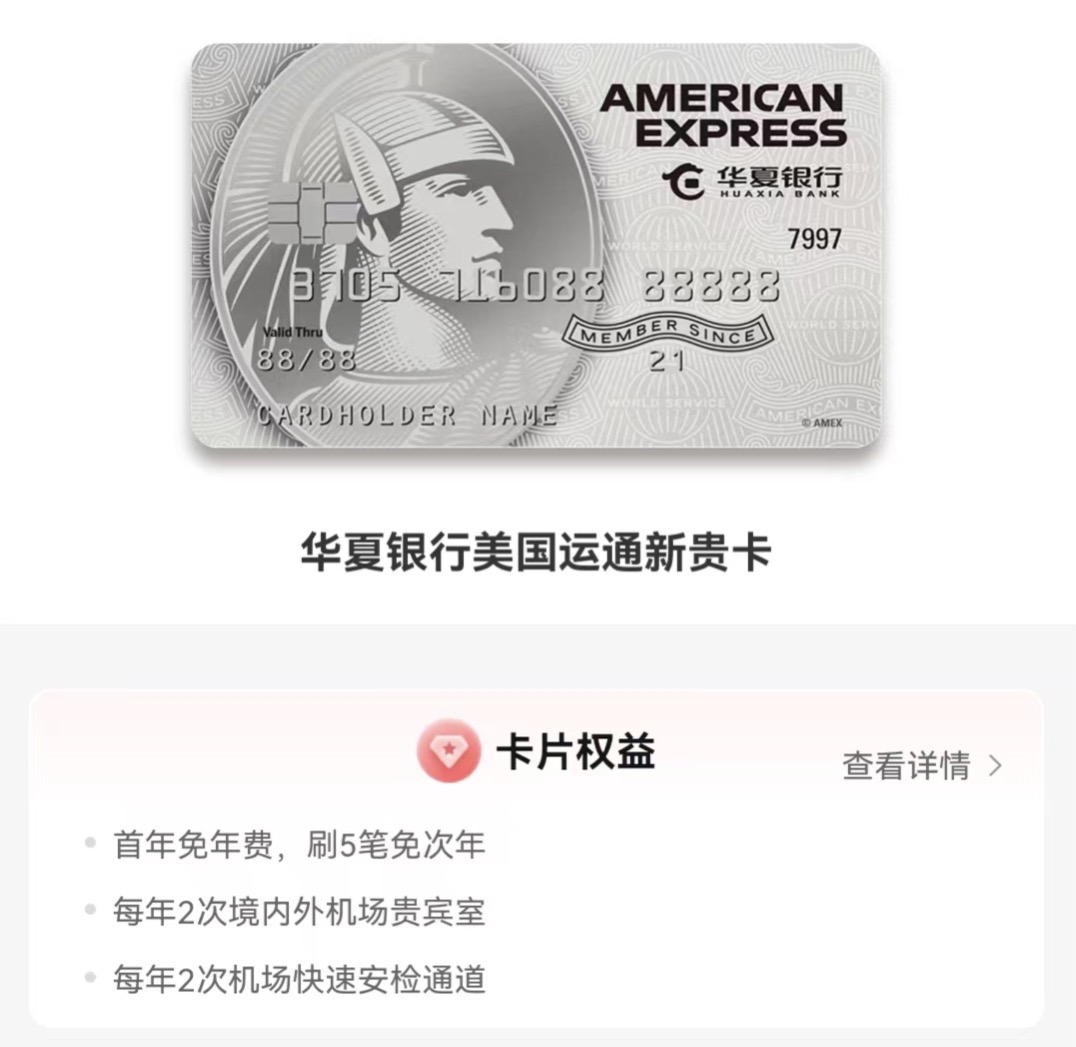

高收入群体:申请白金卡及以上(如浦发AE白、工行香格里拉卡);

车主:申请车主卡(如平安车主卡、建行龙卡汽车卡);

旅行爱好者:申请航司联名卡(如国航知音卡、东航联名卡)。

四、申请技巧:细节决定成败

填写信息真实完整:

年收入需包含工资、奖金、理财收益等(但不要虚报);

联系电话务必能接通(银行可能电话核实信息)。

选择合适渠道:

线上申请:通过银行官网/APP/官方公众号(审批快,但额度可能偏低);

线下申请:联系客户经理提交纸质材料(适合高收入或资产客户,额度更高)。

避开“黑中介”:

声称“包下卡”“提额10万”的中介多为诈骗,可能泄露个人信息或收取高额手续费。

五、用卡管理:下卡只是开始

获批后需合理用卡以积累信用:

多元化消费:

覆盖餐饮、购物、旅行等场景(银行喜欢活跃用户);

避免长期空卡或最低还款(可能被风控降额)。

按时还款:

设置自动还款或提前3天手动还款,避免逾期;

定期提额:

用卡3-6个月后,可通过银行APP申请提额(提供新增资产或收入证明更易成功)。

结语:信用是长期资产,理性用卡方能受益

信用卡申请并非“碰运气”,而是通过优化信用、准备材料、匹配银行、掌握技巧的系统工程。切记:信用卡是财务工具而非消费陷阱,合理规划额度与消费,方能真正享受免息期、积分优惠等权益,同时积累个人信用,为未来贷款、购房等大额需求打下基础。立即行动,开启您的信用生活!