一、消费习惯失控:无计划刷卡引发超限

大额集中消费

场景:在短期内(如1-2天内)进行多笔大额交易,如购买电子产品、家具或支付旅游费用。

案例:信用卡额度2万元,用户一天内刷卡购买1.5万元的电脑+3000元的机票,剩余2000元额度被后续小额消费占用,导致超限。

预防:提前规划大额支出,分多张卡支付或预留20%额度作为缓冲。

频繁小额消费累积

场景:多次刷卡购买餐饮、日用品等小额商品,单笔金额虽小但累计超限。

案例:额度1万元,用户一天内刷卡20次(每次200-500元),总消费达1.2万元。

预防:使用移动支付时绑定借记卡,信用卡仅用于必要消费。

循环利息与违约金

场景:未全额还款导致利息滚动,或逾期产生违约金,占用可用额度。

计算:若欠款1万元,日息0.05%,30天后利息达150元;若逾期,违约金为最低还款额的5%(最低50元)。

案例:额度2万元,用户欠款1万元未还,利息+违约金占用500元额度,剩余消费空间仅9500元。

预防:设置自动全额还款,避免最低还款导致的利息累积。

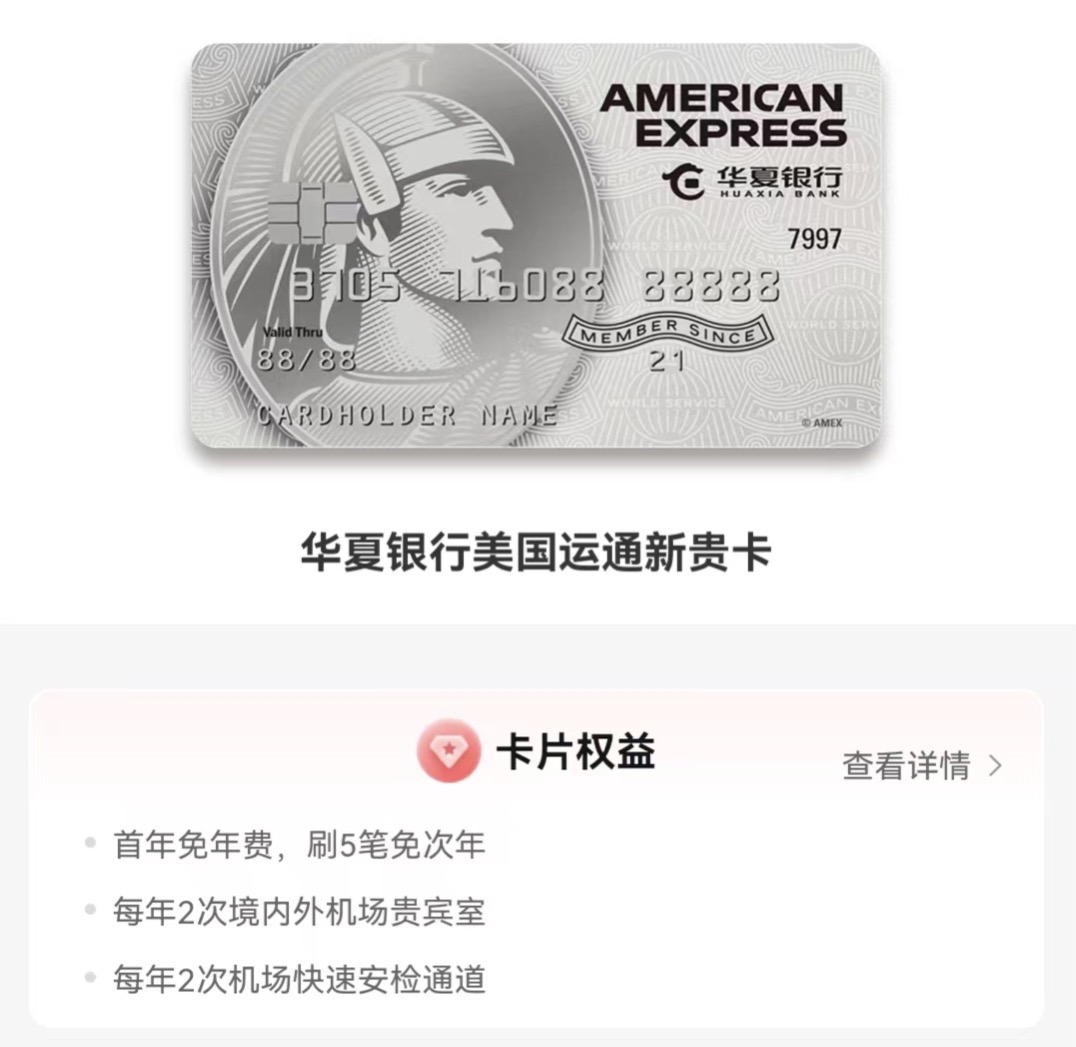

年费与附加费用

场景:高端卡年费(如1000-8000元/年)、取现手续费(1%-3%)、分期手续费等占用额度。

案例:额度3万元,用户办理12期分期(手续费率7.2%),首期需支付手续费1800元,直接减少可用额度。

预防:选择免年费卡或满足消费次数免年费,谨慎使用取现和分期功能。

三、银行规则利用不当:超限功能误触

主动超限服务

规则:部分银行允许超限刷卡(通常为额度的10%),但需支付超限费(如5%)。

场景:用户误以为可无限透支,实际超限部分需一次性还清。

案例:额度5万元,用户刷卡5.5万元,超限费275元,且下期账单需全额偿还超限部分。

预防:关闭超限功能(通过银行APP或客服),避免意外超支。

临时额度失效

规则:临时额度有效期通常为1-3个月,到期后需立即偿还超出原额度的部分。

场景:用户将临时额度(如2万元)视为固定额度,到期后未还款导致超限。

案例:原额度3万元,临时额度提至5万元,到期后用户仍消费4万元,实际超限1万元。

预防:在临时额度到期前主动还款,或申请延长有效期。

四、信用管理疏忽:多卡联动风险

多张信用卡共享额度

场景:持有同一家银行的多张信用卡,额度共享但账单独立,易因分散消费导致超限。

案例:用户持有A卡(额度2万)和B卡(额度2万,与A卡共享),用A卡消费1.8万后,再用B卡消费3000元,实际总消费2.1万。

预防:集中使用1-2张主卡,注销闲置卡片。

信用报告更新延迟

场景:其他贷款或信用卡额度调整未及时同步至征信,导致银行误判还款能力。

案例:用户近期获批一笔5万元消费贷,但征信未更新,银行仍按原收入水平审批信用卡额度,实际负债率已超标。

预防:定期查询征信报告(每年2次免费),确保信息准确。

超限后果与应对建议

负面影响

银行收取超限费(通常为超限金额的5%-10%);

信用评分下降(超限记录可能被纳入征信);

银行可能降低固定额度或冻结卡片。

应急处理

立即还款:超限后第一时间偿还超出部分,避免利息累积;

联系银行:申请临时调高额度或协商分期还款;

调整消费:未来1-2个月降低信用卡使用率至50%以下,修复信用记录。

结语:信用卡超限的本质是财务规划失衡。通过建立“消费清单-额度预警-定期复盘”的管理机制,您不仅能避免超限风险,更能将信用卡转化为提升信用资质、优化资金效率的工具。记住:理性用卡的核心是“量入为出”,让每一笔消费都在信用安全的边界内!