一、基础身份材料:证明“你是谁”的核心文件

身份证明

身份证原件及复印件:需提供有效期内的二代身份证(正反面复印在同一页),确保照片清晰、信息无涂改。

临时身份证:若身份证遗失或过期,可凭公安机关出具的临时身份证申请,但部分银行可能要求补充户口本或居住证明。

外籍人士材料:需提供护照、境内居留许可证及工作证明(如就业证、居留许可),部分银行要求提供境内联系人信息。

居住证明(非必需但提升通过率)

自有房产:提供房产证或购房合同复印件,证明稳定居住地。

租房:提供租赁合同(需含房东身份证号及联系方式)或水电费缴费单(近3个月)。

集体宿舍:单位出具的住宿证明或工作证(含单位地址)。

户籍地址:若身份证地址与现居地一致,可简化居住证明(部分银行认可)。

收入证明(核心材料)

在职人员:

工作证明:单位开具的加盖公章或人事章的在职证明(需含职位、入职时间、月收入)。

工资流水:近6个月银行代发工资记录(需显示“工资”字样),月收入建议覆盖信用卡额度的2倍以上。

自由职业者/个体户:

纳税证明:近1年个人所得税申报记录(如通过“个人所得税”APP下载)。

银行流水:近6个月个人账户收入明细(需体现规律性进账,如客户转账、项目分红)。

退休人员:提供退休证及近6个月养老金发放记录。

资产证明(辅助材料,提升额度)

存款证明:申请行或他行的定期存款、理财产品截图(建议5万元以上)。

车辆证明:行驶证或购车发票复印件(车辆价值10万元以上更有效)。

其他资产:如股票账户、基金持仓证明(需显示资产总额)。

三、信用与关联材料:强化“信用背书”的加分项

信用报告(部分银行要求)

自查征信:通过央行征信中心官网或银行APP获取简版信用报告,确认无逾期记录、负债率合理(信用卡已用额度÷总额度<70%)。

他行信用卡:若持有其他银行信用卡且使用满6个月,提供卡面复印件(需遮挡CVV码)及近3期账单,证明还款记录良好。

社保/公积金证明(提升审批速度)

社保缴纳记录:近6个月社保缴费明细(可通过支付宝“市民中心”或当地社保局官网下载)。

公积金缴存证明:显示缴存基数、比例及连续缴存时间(公积金基数越高,银行越认可收入稳定性)。

四、差异化材料:针对特殊人群的补充要求

学生群体:

提供学生证及父母担保函(部分银行推出“学生卡”,需父母共同还款)。

辅助材料:奖学金证明、兼职收入证明(如家教合同)。

无固定收入者:

提供配偶收入证明及结婚证(如家庭主妇/夫)。

或提供定期存款证明(建议20万元以上)作为还款能力担保。

五、注意事项:避开申卡“雷区”

材料真实性:伪造工作证明、银行流水将列入征信黑名单,5年内禁申信用卡。

信息一致性:申请表填写的单位地址、电话需与材料完全一致,避免因信息错漏被拒。

避免多头申请:3个月内申请信用卡超过3次,银行会认为资金紧张,降低通过率。

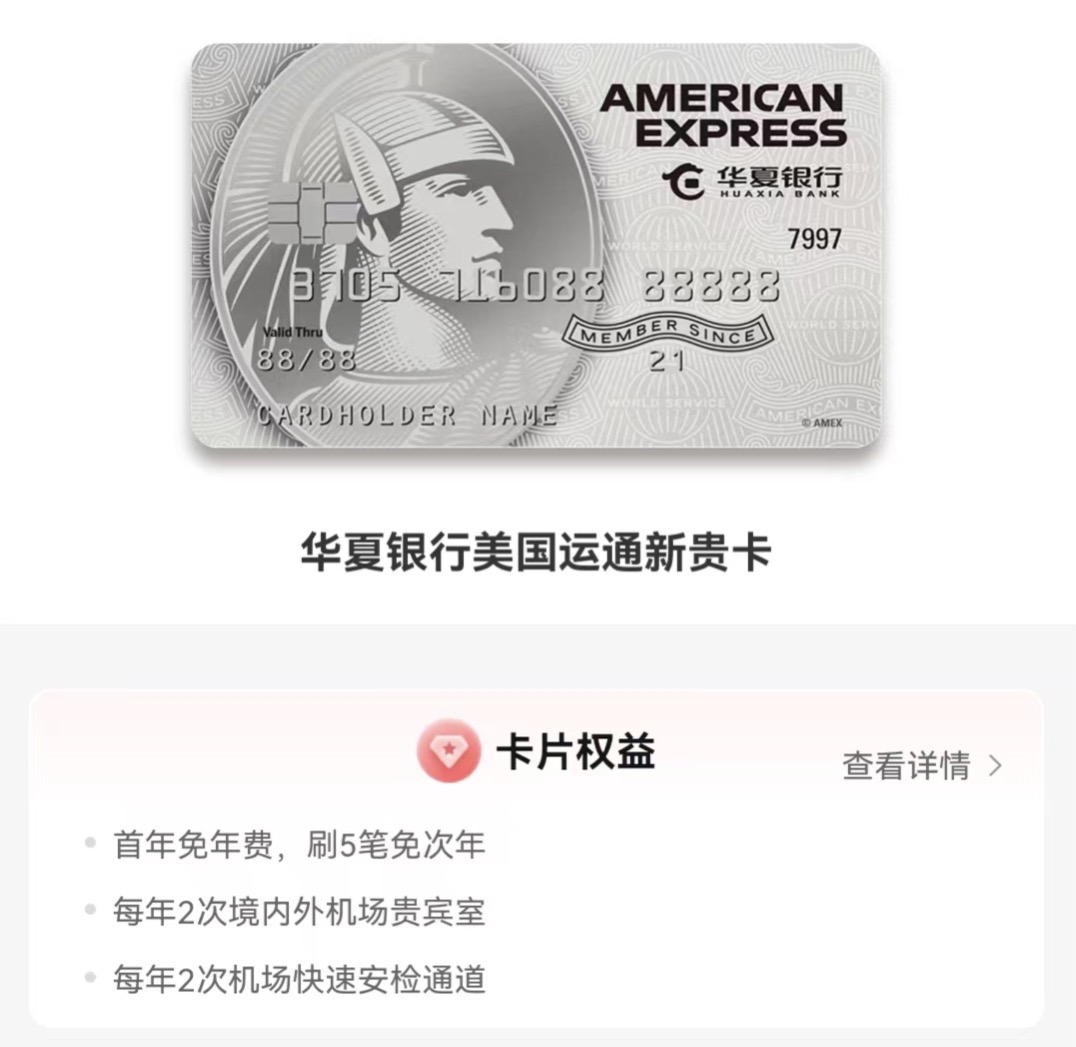

选择适配卡片:根据收入水平申请普卡(额度1万内)、金卡(1万-5万)或白金卡(5万以上),避免盲目追求高端卡。

结语:信用卡申请的核心是“用材料证明还款能力与信用”,从身份证到工资流水,每一份文件都是银行评估风险的重要依据。提前梳理个人资质、选择适配卡种,并确保材料真实完整,不仅能提升下卡率,还能为后续提额奠定基础。掌握这些细节,助您高效申得心仪信用卡,享受便捷消费与信用积累的双重价值。